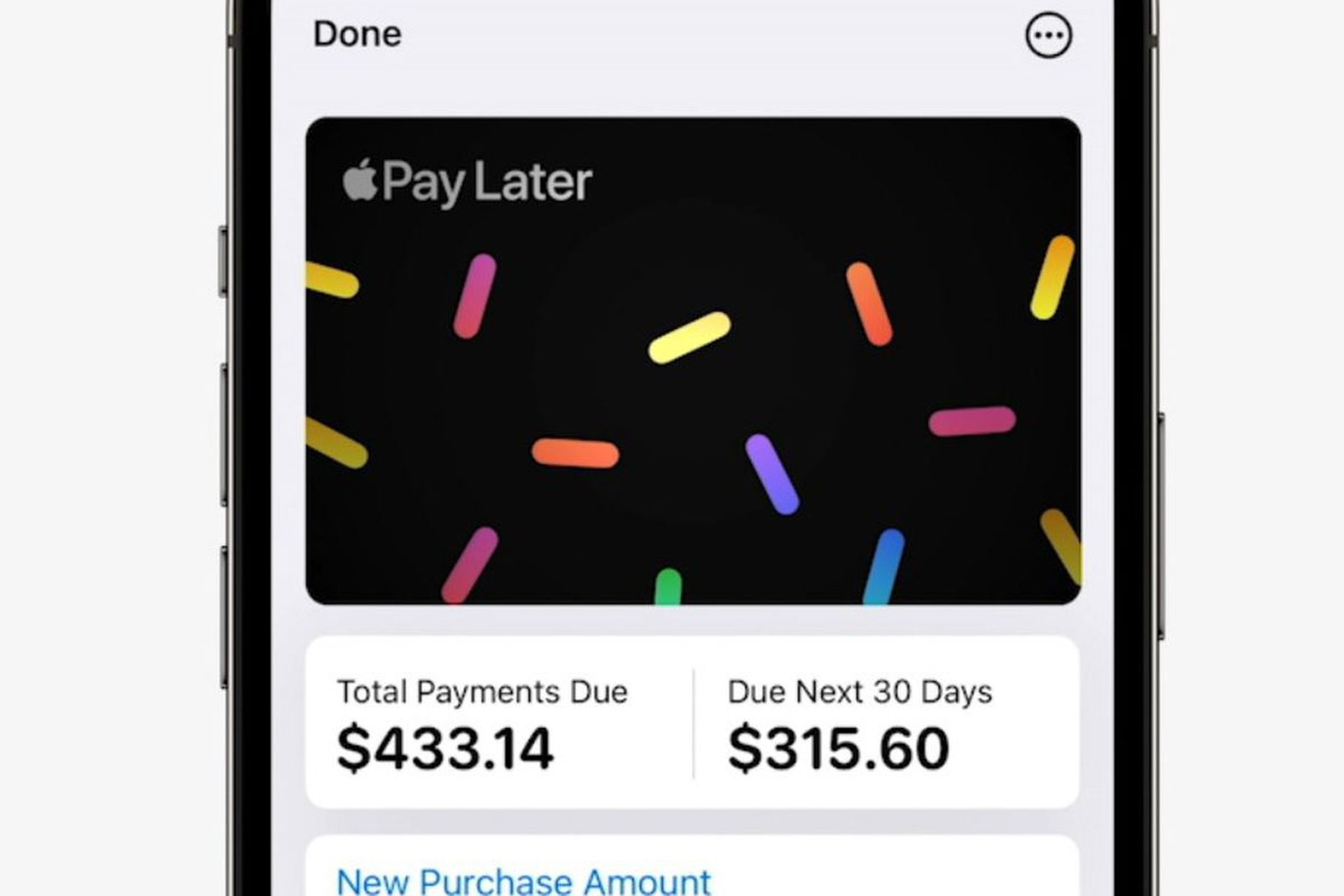

Apple ogłosiło ważną aktualizację Apple Pay o nazwie Apple Pay Later, która pozwoli konsumentom podzielić koszt zakupu Apple Pay na cztery równe płatności bez odsetek lub opłat za opóźnienia. Nowa usługa finansowa – oczekiwana przed debiutem na Apple’s 2022 Worldwide Developers Conference (WWDC) – jest wejściem firmy na ogromny i stale rosnący rynek kup teraz, zapłać później (BNPL).

Apple Pay Later to usługa, która umożliwia dokonywanie płatności w późniejszym terminie, bez wysiłku ze strony programisty lub sprzedawcy. Działa wszędzie tam, gdzie Apple Pay jest akceptowane w Stanach Zjednoczonych, zarówno w aplikacjach, jak i w Internecie — nie wymaga dalszej pracy ze strony programisty lub sprzedawcy. Płatności można księgować, śledzić i zarządzać za pomocą aplikacji Apple Wallet na iOS.

Apple Pay Order Tracking, który umożliwia sprzedawcom dostarczanie pokwitowań i śledzenie zamówień w aplikacji Wallet, towarzyszył debiutowi Apple Pay Later. Według Apple jest połączony z Shopify i — podobnie jak Apply Pay Later — nie wymaga dodatkowej integracji.

Czy sprawdziłeś wszystkie ogłoszenia Apple WWDC 2022?

Co to jest Apple Pay później?

Apply Pay Later zapewni pożyczki na raty dla Goldman Sachs, podobne do programu kart kredytowych Apple, zgodnie z Historia Bloomberga ostatni rok. Według raportu klienci, którzy dokonają zakupu Zastosuj zapłać później, dokonaliby czterech nieoprocentowanych płatności co dwa tygodnie lub spłaciliby w czasie z odsetkami.

Niemniej jednak Apple Pay Later będzie konkurować z usługami PayPal BNPL, Affirm, Klarna, Sezzle i różnymi alternatywami. Grand View Research przewiduje, że BNPL będzie warta 39,41 miliarda dolarów w 2030 roku, co czyni z niej lukratywny cel.

BNPL pozostaje popularnym serwisem wśród klientów. Według jednego z sondaży, ponad 51% Amerykanów korzystało z usługi BNPL do marca 2021 r. Accenture przewiduje, że liczba użytkowników BNPL w Stanach Zjednoczonych wyniesie w 2021 r. 45 mln.

Jednak produkty BNPL są poddawane coraz większej kontroli regulacyjnej, a niektórzy regulatorzy twierdzą, że model biznesowy jest nadmiernie niebezpieczny. Ponad jedna trzecia respondentów, którzy korzystali z planów BNPL i skorzystała z nich w sondażu Credit Karma, stwierdziła, że zalegała ze swoimi zobowiązaniami.

W grudniu amerykańskie Biuro Ochrony Finansowej Konsumentów wszczęło dochodzenie w sprawie kredytu BNPL. Kalifornia pozwała Afterpay za nieuzyskanie licencji pożyczkodawcy po początkowej odmowie. Urzędnicy ze stanu Massachusetts osiągnęli porozumienie z firmą Affirm po zarzutach, że świadczy ona usługi obsługi kredytów bez licencji, podobnie jak nowojorski Departament Usług Finansowych (NYDFS) i Illinois Securities Division (ISD).